Formuła do obliczenia współczynnika Sharpe'a

Współczynnik Sharpe'a = (R p - R f ) / σ pFormuła wskaźnika Sharpe'a jest stosowana przez inwestorów w celu obliczenia nadwyżki zwrotu w stosunku do stopy zwrotu wolnej od ryzyka na jednostkę zmienności portfela i zgodnie z formułą stopa zwrotu wolna od ryzyka jest odejmowana od oczekiwanego zwrotu z portfela i wynik jest dzielony przez odchylenie standardowe portfela.

Gdzie,

- R p = zwrot portfela

- R f = stopa wolna od ryzyka

- σp = odchylenie standardowe nadwyżki zwrotu z portfela.

Jak obliczyć współczynnik Sharpe'a?

- Współczynnik Sharpe'a oblicza się, dzieląc różnicę zwrotu z portfela i stopy wolnej od ryzyka przez odchylenie standardowe nadwyżki zwrotu z portfela. Dzięki temu możemy ocenić wyniki inwestycyjne na podstawie zwrotu wolnego od ryzyka.

- Wyższy wskaźnik Sharpe'a jest zawsze lepszy niż niższy, ponieważ wyższy wskaźnik wskazuje, że portfel podejmuje lepszą decyzję inwestycyjną.

- Współczynnik Sharpe'a pomaga również wyjaśnić, czy nadwyżka stóp zwrotu z portfela wynika z dobrej decyzji inwestycyjnej, czy też ze zbyt dużego ryzyka. Im wyższe ryzyko, wyższy zwrot, tym mniejsze ryzyko obniża zwrot.

- Jeśli jeden z portfeli ma wyższy zwrot niż jego konkurenci, to jest to dobra inwestycja, ponieważ zwrot jest wysoki, a ryzyko takie samo. Chodzi o maksymalizację zwrotów i zmniejszenie zmienności. Jeśli jakakolwiek inwestycja ma stopę zwrotu, 15% i zmienność wynoszą zero. Wtedy współczynnik Sharpe'a będzie nieskończony. Wraz ze wzrostem zmienności ryzyko znacznie wzrasta, w wyniku czego wzrasta również stopa zwrotu.

Spójrzmy na próg klasyfikacji współczynnika Sharpe'a.

- <1 - Niedobrze

- 1-1,99 - Ok

- 2-2.99 - Naprawdę dobrze

- > 3 - Wyjątkowe

Portfel o zerowym ryzyku, jak tylko bony skarbowe, ponieważ inwestycja jest wolna od ryzyka, nie ma zmienności ani zysków przekraczających stopę wolną od ryzyka. Zatem wskaźnik Sharpe'a ma zerowe portfele.

- Miernik 1, 2, 3 ma wysoki wskaźnik ryzyka. Jeśli wskaźnik jest większy lub równy 3, jest to uważane za świetny pomiar Sharpe'a i dobra inwestycja.

- Podczas gdy jest to metryka między większymi lub równymi 1 i 2 mniej niż 2, uważa się, że jest w porządku, a jeśli metryka jest między większymi lub równymi 2 a mniejszymi niż trzy, uważa się, że jest naprawdę dobra .

- Jeśli metryka jest mniejsza niż jeden, nie jest uważana za dobrą.

Przykłady

Przykład 1

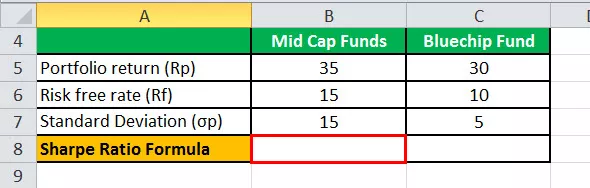

Załóżmy, że istnieją dwa fundusze inwestycyjne, które można porównać z różnymi portfelami o różnych poziomach ryzyka. Zobaczmy teraz współczynnik Sharpe'a, aby zobaczyć, który z nich działa lepiej.

Inwestycja funduszu akcyjnego o średniej kapitalizacji i szczegóły są następujące: -

- Zwrot z portfela = 35%

- Stopa wolna od ryzyka = 15%

- Odchylenie standardowe = 15

Zatem obliczenie współczynnika Sharpe'a będzie następujące:

- Równanie współczynnika Sharpe'a = (35-10) / 15

- Współczynnik Sharpe'a = 1,33

Inwestycja funduszu Bluechip i szczegóły są następujące: -

- Zwrot z portfela = 30%

- Stopa wolna od ryzyka = 10%

- Odchylenie standardowe = 5

Zatem obliczenie współczynnika Sharpe'a będzie następujące:

- Współczynnik Sharpe'a = (30-10) / 5

- Współczynnik Sharpe'a = 4

Dlatego wskaźniki Sharpe'a dla powyższego funduszu wzajemnego są jak poniżej:

- Fundusz Bluechip = 4

- Fundusz o średniej kapitalizacji = 1,33

Fundusz typu blue chip osiągnął lepsze wyniki niż fundusz o średniej kapitalizacji, ale nie oznacza to, że fundusz inwestycyjny o średniej kapitalizacji osiągnął dobre wyniki w stosunku do swojego poziomu ryzyka. Sharpe mówi nam poniżej rzeczy: -

- Fundusz powierniczy blue chip osiągnął lepsze wyniki niż fundusz inwestycyjny o średniej kapitalizacji pod względem ryzyka związanego z inwestycją.

- Gdyby fundusz inwestycyjny o średniej kapitalizacji radził sobie równie dobrze jak fundusz blue chip w odniesieniu do ryzyka, uzyskałby wyższy zwrot.

- Fundusz powierniczy blue chip osiągnął w tym roku wyższy zwrot, ale ryzyko jest wysokie. W związku z tym w przyszłości będzie charakteryzował się dużą zmiennością.

Przykład nr 2

W tym przypadku jeden inwestor posiada zainwestowany portfel o wartości 500 000 USD z oczekiwaną stopą zwrotu 12% i zmiennością 10%. Efektywny portfel oczekuje zwrotu powyżej 17% i zmienności na poziomie 12%. Oprocentowanie wolne od ryzyka wynosi 4%. Obliczenie współczynnika Sharpe'a można wykonać w następujący sposób: -

- Współczynnik Sharpe'a = (0,12 - 0,04) / 0,10

- Współczynnik Sharpe'a = 0,80

Kalkulator współczynnika Sharpe'a

Możesz użyć następującego kalkulatora współczynnika Sharpe'a.

| Zwrot portfela | |

| Stopa wolna od ryzyka | |

| Odchylenie standardowe nadwyżki zwrotu portfela | |

| Formuła ostrego współczynnika = | |

| Formuła ostrego współczynnika = |

|

|

Zalety

Zalety współczynnika Sharpe'a są następujące: -

- Wskaźnik jest średnim uzyskanym zwrotem przekraczającym stopę wolną od ryzyka na jednostkę zmienności lub całkowite ryzyko

- Współczynnik Sharpe'a pomaga w porównaniach inwestycji.

- Współczynnik Sharpe'a pomaga w porównaniach ryzyko-zwrot.

Podczas korzystania ze wskaźnika Sharpe'a występują pewne problemy, ponieważ jest on obliczany przy założeniu, że zwroty z inwestycji mają rozkład normalny, co powoduje, że odpowiednie interpretacje wskaźnika Sharpe'a są mylące.

Obliczanie współczynnika Sharpe'a w programie Excel

W poniższym szablonie znajdują się dane dla funduszy powierniczych o średniej kapitalizacji i funduszy powierniczych Bluechip do obliczenia wskaźnika Sharpe'a.

W poniższym szablonie programu Excel użyliśmy obliczenia równania współczynnika Sharpe'a, aby znaleźć współczynnik Sharpe'a.

Zatem obliczenie współczynnika Sharpe'a będzie:

Polecane artykuły:

To był przewodnik po Sharpe Ratio Formula. Tutaj omawiamy, w jaki sposób inwestorzy wykorzystują tę formułę, aby zrozumieć zwrot z inwestycji w porównaniu z ryzykiem, wraz z praktycznymi przykładami i Kalkulatorem. Więcej informacji na temat zarządzania portfelem można znaleźć w następujących artykułach -

- Oblicz stopę wolną od ryzyka

- Oblicz współczynnik Treynor

- Różnice między akcjami a różnicami w funduszach inwestycyjnych

- Jak zrobić karierę w zarządzaniu portfelem?